Fiecare contribuabil care respectă legea are dreptul legal la restituirea TVA. Procedura este prevăzută în Codul fiscal, în special la articolul 78. Puteți conta pe rambursări fiscale dacă, la sfârșitul perioadei de raportare, persoana care și-a declarat veniturile are o sumă de deducere care depășește valoarea TVA percepută.

Restituirea TVA permite persoanelor juridice să își folosească rațional activele proprii și chiar să crească competitivitatea.

garanții

Cel mai adesea, situațiile în care este posibilă o restituire a impozitelor apar pentru întreprinderile exportatoare care operează cu o rată de 0% (această regulă este consacrată la articolul 165). Cu toate acestea, faptul de a depăși valoarea deducerilor nu este un motiv pentru restituirea impozitului. Pentru a vă conforma acestei proceduri, va trebui să îndepliniți o serie de cerințe prevăzute de legislația în vigoare.

Prima condiție a procedurii de rambursare a TVA pentru persoanele juridice este un audit de birou al Serviciului Fiscal Federal. Dacă vorbim despre exportatori, atunci în procesul de verificare vor trebui să furnizeze un pachet de documente destul de voluminoase care să confirme două fapte:

- dreptul de a aplica o rată de vânzare de 0%;

- justificări care dau dreptul la valoarea deducerii.

Prin urmare, este foarte important ca fiecare pas al tranzacției să fie documentat corect.

Persoanele juridice îndreptățite la rambursări de TVA

Restituirile TVA pentru persoanele juridice sunt prevăzute de Codul fiscal al țării, în special de articolul 176. Pentru a primi rambursări, o întreprindere trebuie să îndeplinească o serie de cerințe:

- să fii plătitor de taxa pe valoarea adăugată;

- serviciile sau bunurile pentru care s-a produs o plată excesivă trebuie achiziționate exclusiv pentru activitatea antreprenorială;

- trebuie să fie prezente facturi pentru acest produs care indică valoarea TVA, semnătura contabilului șef și a conducătorului întreprinderii;

- valorile sau serviciile materiale dobândite trebuie valorificate;

- Tranzacția pentru care se presupune că restituirea TVA este reală;

- vânzătorul și cumpărătorul trebuie să aibă documente în ordine completă, trebuie înregistrate în modul prevăzut de lege.

Restituirile TVA nu sunt permise dacă societatea se află în sistemul de impozitare simplificat, în sistemul de impozitare industrială unificat sau în alte regimuri fiscale. Solicitantul trebuie să fie listat ca plătitor de TVA.

Opțiuni posibile de restituire a impozitelor

Restituirile TVA pentru persoanele juridice pot fi efectuate sub două forme:

- prin compensare;

- prin întoarcere.

Prima opțiune presupune că solicitantul are restanțe la plata altor impozite sau există amenzi sau penalități restante. În acest caz, biroul fiscal imparte singuri cererile reciproce. Dacă fondurile sunt lăsate după achitarea restanțelor, acestea sunt returnate direct contribuabilului. De asemenea, contribuabilul are dreptul să depună o cerere, astfel încât suma plătită să fie trimisă în cont pentru plățile viitoare ale impozitelor federale, inclusiv TVA.

Restituirea impozitului plătit excesiv este posibilă numai cu respectarea tuturor normelor legale ale întreprinderii și în lipsa datoriilor.

Schema de returnare

Ce este TVA? Cum poate fi returnat? Pentru o înțelegere completă a întregii proceduri, o schemă de restituire a taxelor poate fi reprezentată în mai multe etape.

Trebuie înțeles că restituirile TVA nu sunt o procedură automată. Contribuabilul interesat este obligat să inițieze independent procedura de restituire a impozitului plătit excesiv.

Etapa nr. 1 - depunerea unei declarații care indică valoarea TVA prezentată pentru restituire

Angajații IFTS sunt obligați să efectueze un audit de birou (care durează 3 luni) al declarației depuse. În această etapă, funcționarii fiscali au dreptul să solicite declarantului orice documente care confirmă posibilitatea aplicării deducerilor fiscale. Această normă este consacrată de articolul 88 din Codul fiscal.

În cazurile de nedetectare a oricăror încălcări, puteți trece imediat la pasul numărul 6, adică autoritățile fiscale decid asupra declarației de impozit și rambursează suma plătită.

Pasul numărul 2 - acționează pentru identificarea încălcărilor

Cum se returnează TVA către persoane juridice? Dacă în timpul pregătirii declarației au fost constatate încălcări ale auditului de la birou, atunci până la corectarea acestora, nu pot fi obținute deduceri până la eliminarea deficiențelor.

Autoritatea fiscală care a efectuat auditul ia o decizie și reflectă ce deficiențe trebuie abordate.

Pasul 3 - Obiecții

Contribuabilul în termen de o lună de la primirea certificatului de audit are posibilitatea de a-și prezenta obiecțiile la decizie. Această normă este consacrată în articolul 100, cu toate acestea, atunci când depuneți un protest, ar trebui să justifice poziția unuia și să evidențieze încălcările dezvăluite în acțiunile specialiștilor în servicii fiscale.

Pasul 4 - Răspuns fiscal

Metodele și procedura de restituire a TVA pentru persoanele juridice sugerează că, după depunerea unei obiecții (sau în absența lor), experții serviciilor fiscale iau o decizie după 10 zile lucrătoare. Poate conține informații despre implicarea sau refuzul de a aduce declarantul în responsabilitatea administrativă. Serviciul fiscal este obligat să notifice contribuabilului decizia luată în termen de 5 zile de la data unei astfel de decizii.

Pe lângă faptul că este tras la răspundere, dacă se constată încălcări grave care nu sunt soluționate în termenul stabilit de lege, contribuabilului i se refuză o restituire a impozitului.

Dacă nu există încălcări, atunci înainte de a lua o decizie pozitivă, angajații Serviciului Fiscal Federal află problema restanțelor de TVA, alte impozite, amenzi și penalități.

Pasul numărul 5 - compensat

Dacă, în procesul de verificare a arieratelor fiscale, se constată faptul existenței sale, atunci specialiștii serviciilor fiscale s-au oprit în mod independent la rambursarea datoriei existente. Dacă arieratele au fost formate în perioada în care a fost efectuată inspecția, atunci nu se percepe o penalitate pentru aceasta.

În cazurile în care declarația fiscală nu este suficientă pentru a plăti restanțele, contribuabilul este obligat să plătească suplimentar.

Pasul 6 - luarea unei decizii cu privire la restituirile TVA și restituirile fiscale

Cum se rambursează TVA? Schema de returnare către persoanele juridice implică un pas suplimentar sub forma unei decizii a IFTS privind restituirile TVA. O astfel de decizie va fi luată dacă în timpul auditului de birou nu s-au evidențiat încălcări sau după ce arieratele, amenzile și penalitățile au fost plătite, suma care trebuie plătită a rămas.

După ce se ia decizia relevantă, autoritățile IFTS trimit ordinul corespunzător către OFC (articolul 176 din Codul fiscal).

Impozitul trebuie transferat în contul curent al contribuabilului în termen de 5 zile bancare de la data primirii notificării de către organele OFK, care, la rândul său, este obligat să informeze serviciul fiscal despre transferul de fonduri.

În cazurile în care nu există încălcări în procedură, se consideră completată.

Etapa nr. 7 - încălcarea de către autoritățile FTS a condițiilor de restituire a TVA

Cum se returnează TVA către persoane juridice? Se poate întâmpla să nu existe încălcări din partea contribuabilului, dar serviciul fiscal încă a încălcat condițiile restituirii impozitului. Ce să faci în acest caz?

Declarantul are dreptul să ceară calculul dobânzii aferente sumei care va fi restituită. Acest drept provine de la contribuabil în a 12-a zi de la decizia de finalizare a auditului de birou și adoptarea deciziei de compensare.

Cum să-ți crești șansele?

Nu este deloc dificil să colectați documente pentru rambursări de TVA pentru persoane juridice, să respectați regulile procedurii, cu toate acestea, în practică destul de des, specialiștii în servicii fiscale fac totul pentru a constata încălcări și nu restitui fondurile.

Pentru a-ți mări șansele de rambursare a impozitului, în primul rând, ar trebui să alegi contrapartide decente și să urmezi regulile documentației, și anume:

- ține evidența serviciilor și a bunurilor în toate jurnalele prevăzute de actele de reglementare;

- nu uitați să puneți o marcă pe trecerea vamelor;

- verificați dacă toate mărfurile sunt incluse TVA;

- Verificați dacă toate facturile sunt în stoc și dacă toate mărfurile sunt incluse acolo;

- Asigurați-vă că plătiți TVA la frontieră atunci când vindeți mărfuri în afara țării.

Ce documente trebuie pregătite

Ce documente sunt necesare pentru transmiterea către IFTS în timpul unui audit de birou? Cum se returnează TVA către persoane juridice? Dacă compania este sigură că activitățile sale comerciale se desfășoară în cadrul legislației actuale și nu există încălcări, atunci puteți trimite documente pentru restituirile fiscale.

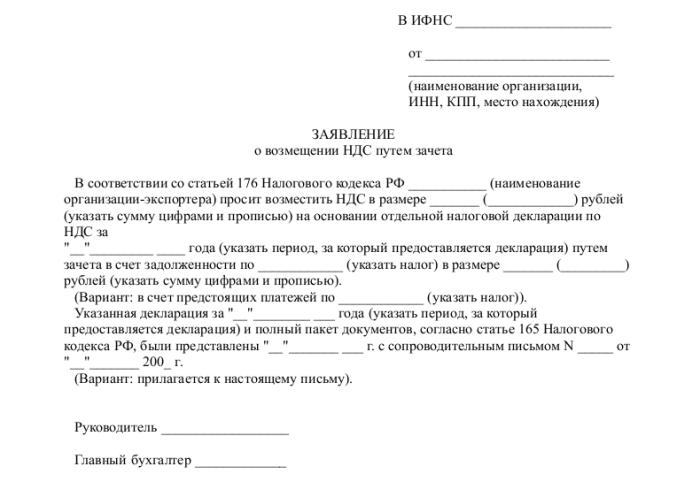

Pentru a iniția procedura, pregătiți și trimiteți o listă specifică de documente:

- cerere în forma prescrisă;

- declarație fiscală pentru perioada de raportare relevantă;

- o scrisoare în care să solicitați restituirea TVA;

- facturi;

- extrase din cărți de vânzări și cumpărături;

- alte documente de plată (pentru operațiuni de export - documente vamale).

În momentul depunerii documentelor, compania nu ar trebui să aibă datorii: datoria de leasing ar trebui rambursată, toate facturile plătite, adică nu ar trebui să existe creanțe împotriva persoanei juridice.

concluzie

Cum se returnează TVA către persoane juridice? În principiu, aceasta nu este o procedură complicată, dar necesită îngrijire specială și scrupulozitate în activitatea unui contabil în fiecare etapă a achiziției, vânzării de bunuri sau servicii.

Dacă, în timpul unui audit de birou, specialiștii IFTS au constatat în continuare inexactități, atunci toate clarificările și explicațiile ar trebui transmise exclusiv în format electronic pe TCS. În caz contrar, potrivit articolului 88 din Codul fiscal, astfel de explicații nu vor fi luate în considerare.

De asemenea, trebuie reținut faptul că, în ciuda dreptului Inspectoratului Federal al Serviciilor Fiscale de a solicita documente în cadrul unui audit de birou, cu toate acestea, aceste solicitări ar trebui să se refere la declarația verificată. De exemplu, autoritățile fiscale nu au dreptul, verificând declarația, să fie interesați de problema salariilor mici ale angajaților sau de a cere explicații despre existența pierderilor.

Și ar trebui să vă amintiți întotdeauna că, în caz de dezacord al contribuabilului cu concluziile serviciului fiscal și în caz de refuz de compensare, declarantul are 90 de zile pentru a contesta o astfel de decizie (din momentul adoptării).